Složené úročení jako cesta k bohatství a uvědomění si síly kapitálu ↑↑↑ Asi každý někdy přemýšlel nad tím, jaké by to bylo mít na účtu nějaký ten milion. A upřímně, většina lidí má pocit, že je to něco naprosto nedosažitelného. Dnes vám představíme způsob, jak je možné vybudovat i několikamilionové bohatství. Díky jevu známému jako složené úročení!

Obsah článku

Složené úročení aneb Úroky z úroků

Co to je složené úročení a jak vlastně funguje? Představte si, že máte nějakou investici a ta vám přináší třeba slušný 7% úrok ročně. Tento úrok reinvestujete (takže ho nevyberete a necháte, aby se připočítal k původní investované částce).

Každý rok se tedy původní částka navýší o 7 %. A v následujících letech už přicházejí úroky nejen z ní, ale také z úroků z předchozích let – proto se složenému úročení říká také úroky z úroků. Tady je jednoduchý příklad:

- Investujete 100.000 Kč se 7% úrokem ročně

- Na konci prvního roku budete mít 107.000 Kč

- Na konci druhého roku 114.490 Kč

- Na konci třetího roku 122.504 Kč

- A tak dále…

Každý rok se částka, o kterou se vaše investice navýší, o něco málo zvyšuje.

💡 Tip: Modelový příklad složeného úročení si můžete spočítat také v MS Excel nebo Google Sheets. Stačí použít funkci FVSCHEDULE jako vzorec =FVSCHEDULE(úročená částka ; úroková sazba).

Na začátku se může zdát, že zvyšování je zanedbatelné. Vždyť rozdíl mezi prvním a druhým rokem je v našem příkladu jen kolem 500 korun. Ale to největší kouzlo složeného úročení přichází až s přibývajícími roky! Pak se i z nízkých investovaných částek mohou stát miliony.

Složené úročení může spolu s růstem akciového trhu proměnit obyčejného člověka v boháče. Albert Einstein ho proto dokonce nazval osmým divem světa.

💡 Tip: Pokud Vás zajímá spíše, jak peníze vydělat, tak si přečtěte náš článek o nápadech na podnikání na internetu.

Složené úročení je jako sněhová koule

Tak co, je vám jasné, jak přesně funguje složené úročení? Přiblížíme to ještě trochu více na jednom praktickém příkladu ze života. Složené úročení totiž funguje podobně jako sněhová koule.

Představte si, že napadl čerstvý sníh a vy začnete válet kouli. Na začátku, když je ještě malá, nějakou chvíli válíte a nic moc se neděje. Ale s tím, jak se zvětšuje plocha, na kterou se nachytává nový sníh, koule začíná narůstat rychleji a rychleji. Její velikost totiž nenarůstá lineárně, ale dochází k exponenciálnímu růstu.

A ten stejný exponenciální růst nastává také při složeném úročení. Když na sebe koule nabaluje více sněhu, u investice přibývá úroků a vy bohatnete rychleji. Získáváte totiž úroky nejen z počátečního vkladu, ale také z úroků z předchozích let. A právě proto je složené úročení tak efektivní, když přijde na dlouhodobé investice.

Složené úročení a pravidelné investování na příkladu

Spoření malých částek a investování metodou DCA se může v budoucnu velmi vyplatit – mnohem více než spoření vyšších částek v pozdějším věku. Zde je jeden příklad:

Řekněme, že ve dvaceti letech začnete investovat do kapitálového trhu za pomoci ETF 2300 Kč měsíčně. Pak předpokládejme, že budete mít v průměru kladný výnos 1 % měsíčně (12 % ročně), složený měsíčně po dobu 40 let. To je poměrně reálný scénář. Nyní si představme, že vaše stejně staré dvojče začne investovat až o 30 let později. Váš opožděný sourozenec investuje 23 000 Kč měsíčně po dobu 10 let a dosáhne v průměru stejného kladného výnosu.

Až dosáhnete hranice 40 let spoření – a vaše dvojče bude spořit 10 let – vaše dvojče bude mít naspořeno přibližně 5 290 000 Kč, zatímco vy budete mít něco okolo 27 000 000 Kč. Přestože vaše dvojče investovalo desetkrát více než vy (a ke konci ještě více), díky zázraku složeného úročení je vaše portfolio výrazně větší.

Ačkoli zázrak složeného úročení vedl k apokryfnímu příběhu Alberta Einsteina, který jej označil za osmý div světa nebo největší lidský vynález, složené úročení může působit i proti spotřebitelům, kteří mají půjčky s velmi vysokými úrokovými sazbami, jako je například dluh na kreditní kartě nebo spotřebitelský úvěr.

Pozitivní je, že složené úročení může při investování fungovat ve váš prospěch a být silným faktorem při vytváření bohatství. Exponenciální růst ze složeného úročení je také důležitý při zmírňování faktorů, které snižují bohatství, jako je růst životních nákladů, inflace a snížení kupní síly. Mějte na paměti sílu složeného úročení a využívejte ji ve svůj prospěch.

Kolik je potřeba investovat pro dosažení několika milionů?

Slibovali jsme vám ale miliony, tak už pojďme na konkrétní čísla. Kolik byste museli investovat, abyste díky složenému úročení dosáhli na několik milionů?

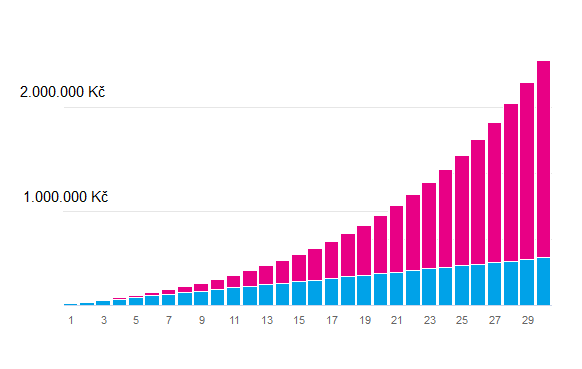

Dejme tomu, že budete svědomitý a začnete třeba ve 20 letech a budete investovat 2000 Kč měsíčně. Investujete s ročním úrokem 7 %, kterého jde při dlouhodobém investování na akciovém trhu dosáhnout, a budete investovat po dobu 30 let. Kolik myslíte, že nakonec získáte? Zkuste si tipnout.

Tak co, jaký byl váš odhad? Nebudeme vás dlouho napínat. Při takové investici můžete mít v padesáti letech přes 2,3 milionů korun. A to s pouhými dvěma tisíci měsíčně! To je docela slušný zisk, no ne?

Složeného úročení je samozřejmě možné dosáhnout různě. Můžete investovat měsíčně určitou částku z výplaty jako v příkladu výše. Nebo zainvestovat jednorázově vyšší částku a vůbec na ni nesahat. Případně je možné vyzkoušet i kombinaci obojího, která je ve výsledku nejefektivnější.

Pokud si chcete pohrát s různými variantami a zjistit, kolik byste museli investovat třeba k dosažení 10 milionů, mrkněte se na tuto kalkulačku složeného úročení online, kde si můžete vše snadno spočítat.

Jak dosáhnout složeného úročení? Bez investování to nepůjde

Asi už vám došlo, že k dosažení složeného úročení v hodnotě několika procent ročně nebude stačit, když necháte ležet peníze na spořicím účtu v bance, i když banky právě uvádějí složené úročení nejčastěji na příkladech spořicích účtů, kde však onen efekt není nijak ohromující. T

y dnes kvůli nízkým úrokovým sazbám většinou nedosahují ani na 1,8 % ročního výnosu, takže tam peníze na hodnotě kvůli inflaci spíše ztrácejí. Obecně zde platí, že spořicí účty vás nikdy neochrání před inflací, ale jen zmírní její dopad. Když je inflace 1,5 %, tak má nejlepší spořicí účet 0,75 % úrok. Když inflace pokročí na 6 %, tak uvidíme spořicí účty se zhodnocením až 3,5 %.

Pro získání 7 % ročního úroku je potřeba začít investovat. Takový úrok historicky přinášelo třeba pasivní investování na akciových trzích. Co to je vlastně to pasivní investování? Znamená to, že člověk investuje do indexu, který kopíruje akciový trh. Tím získává průměrný roční nárůst, který trh vykazuje.

Investovat do indexu nemusí být tak složité, jak se zdá. Nemusíte totiž vybírat konkrétní akcie firem, což je při investování asi ta nejnáročnější část, a zainvestujete rovnou do několika desítek či stovek firem v konkrétním indexu. Navíc, když na to půjdete pomalu a s rozumem, dokážete se vyhnout i řadě nástrah, které na akciovém trhu mohou čekat.

Pokud vás zajímá, jak přesně funguje investování do pasivních indexů a jak s ním začít, mrkněte se na e-book Jak začít investovat: Praktický návod pro holky. Ten je určen především pro ženy, ale může posloužit všem začátečníkům jako vstupní brána do světa základních investic!

Složeného úročení využívá například česká platforma robo-advisor Portu. Více si můžete přečíst přímo v recenzi platformy Portu. Jak Vás složený úrok a úročení zaujalo? Na dlouhodobých grafech a investicích si můžete krásně uvědomit, jak nevýhodné je mít peníze na běžných účte a proč se vyplatí chytře a dlouhodobě investovat. Dále si přečtěte tipy na investice nebo o investičním alkoholu.